Market Watch — Retour sur le premier semestre 2024

Laurence De Munter, CFA, Investment Strategy

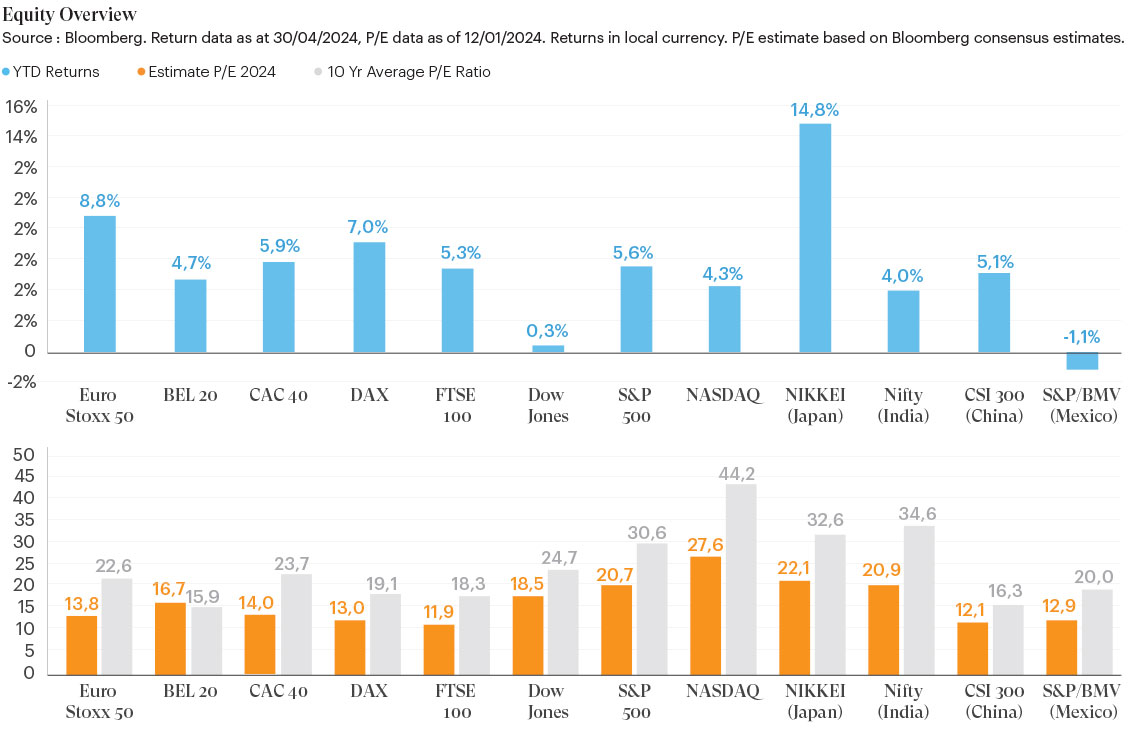

Actions

Les marchés boursiers ont bien commencé l’année. Le gagnant a été le Japon, où le Nikkei a augmenté de 14,8 % en yen japonais, ce qui équivaut à environ 8 % en euro. Ce qui a surpris de nombreux investisseurs, c’est la forte hausse des grandes valeurs européennes. En effet, l’Euro Stoxx 50 a fait deux fois mieux que le Nasdaq. Le retour en force des secteurs bancaires italien et espagnol, combiné aux bons résultats d’ASML et de SAP, a joué un rôle important à cet égard. Tant aux États-Unis qu’en Europe, la tendance à une plus grande concentration des indices se poursuit. Premièrement, les grandes entreprises sont moins affectées par la hausse des taux d’intérêt, car leur dette est davantage financée par des obligations à taux fixe. Deuxièmement, les grandes capitalisations ont tendance à avoir de meilleurs ratings que les petites capitalisations. Enfin, la tendance à l’investissement passif fait que davantage d’argent afflue vers les grandes entreprises. On nous demande souvent si le marché est une bulle parce que de nombreux indices ont atteint un nouveau sommet. Or, les valorisations nous indiquent que le marché n’est pas si cher. Après tout, les récentes hausses de prix ont été soutenues par une saine augmentation des ventes, et non par des valorisations plus élevées. Compte tenu de la montée des tensions géopolitiques, de l’incertitude accrue quant à l’évolution des taux d’intérêt et de la baisse des volumes de transactions au cours de l’été, nous avons estimé qu’il était important de maintenir un portefeuille d’investissement équilibré, capable de résister à d’éventuelles périodes de turbulences.

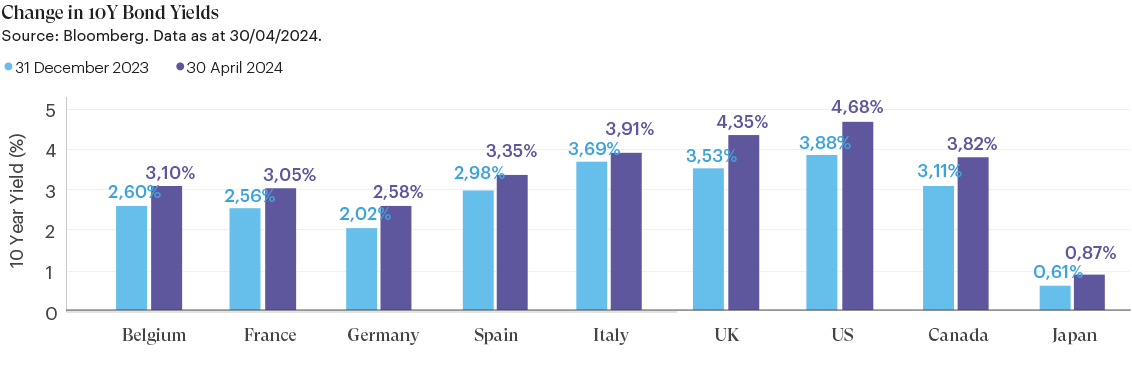

Obligations

Contrairement aux actions, les obligations ont connu un début d’année difficile en 2024, les rendements obligataires ayant augmenté dans la plupart des pays, entraînant une baisse des prix des obligations. Par exemple, les chiffres les plus récents ont montré que l’inflation aux États-Unis a de nouveau augmenté, retardant considérablement les attentes d’une première baisse des taux d’intérêt. Aujourd’hui, il est plus probable que la BCE soit la première à réduire ses taux d’intérêt. En effet, les pressions inflationnistes et la croissance économique sont plus faibles en Europe qu’aux États-Unis. Aux États-Unis, nous constatons un contraste saisissant entre la politique monétaire et la politique budgétaire. Sur le plan monétaire, on observe un resserrement dû à la hausse des taux d’intérêt et à la réduction de la dette. Sur le plan budgétaire, l’ensemble des mesures de relance COVID, y compris la loi CHIPS et la loi sur la réduction de l’inflation, représente 20 % du PIB américain. C’est quatre fois plus que le plan Marshall de 1947, qui ne représentait que 5 % du PIB. Il n’est donc pas surprenant que l’économie américaine se porte beaucoup mieux que l’Europe. Nous prévoyons néanmoins une meilleure performance des obligations au second semestre. Les valorisations sont plus intéressantes aujourd’hui, en particulier aux États-Unis. Par ailleurs, nous continuons de penser que la BCE réduira ses taux d’intérêt cette année.

Qu’en est-il des devises ? Téléchargez l’article complet ci-dessous.