Afin de ramener leur objectif d’inflation à 2 %, les banques centrales américaine (Fed) et britannique (BoE) ont commencé à relever leurs taux d’intérêt. La trajectoire attendue des hausses de taux d’intérêt de la Fed est donc considérable; avec sept hausses de taux pour 2022 et trois pour 2023. Ce n’est pas une période facile pour les banques centrales. En effet, d’une part, elles doivent veiller à ne pas augmenter les taux d’intérêt de manière trop rapide afin d’éviter un ralentissement de l’économie, et, d’autre part, à ne pas augmenter ceux-ci de manière trop lente non plus, afin d’éviter une poursuite de l’inflation. Leurs interventions pour naviguer sur l’étroite route entre récession et hyperinflation dépendront de divers indicateurs économiques.

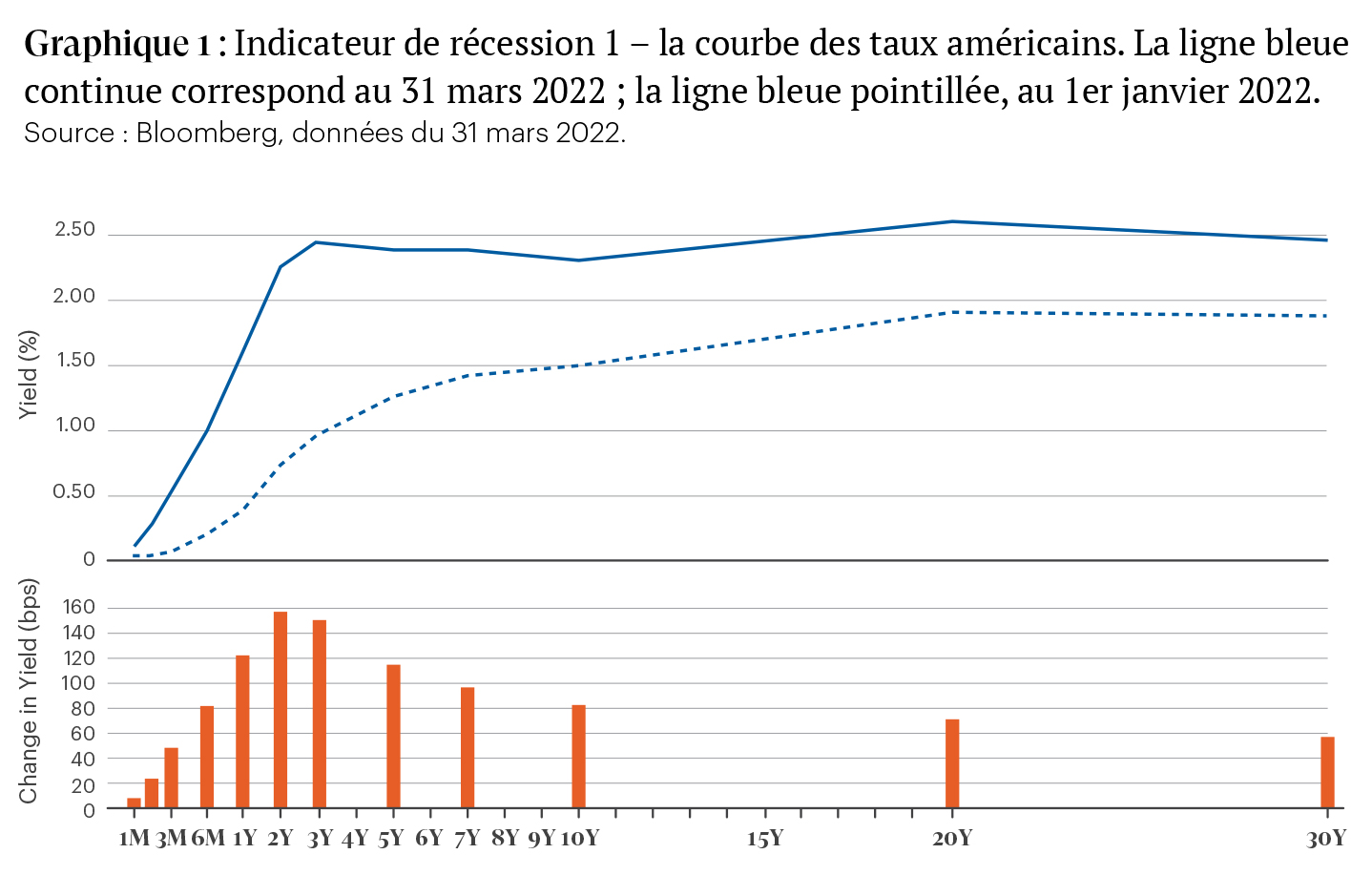

Un des indicateurs économiques prépon-dérants aujourd’hui est la courbe des taux. Cette dernière représente les taux d’intérêt à différentes échéances. En temps normal, on a une courbe ascendante où les obligations à court terme offrent des rendements inférieurs à ceux d’obligations à plus long terme. L’investisseur est, en effet, mieux rémunéré, s’il prête son argent à plus long terme. Toutefois, quand une récession survient, on préfère rester en liquidité à court terme plutôt que dans un avenir lointain. Par conséquent, les taux d’intérêt à court terme augmentent à un niveau supérieur à celui des taux à long terme, ce qui entraîne une inversion de la courbe.

Depuis 1970, chaque récession aux États-Unis, y compris pendant la pandémie, a été annoncée par une courbe des taux inversée. Depuis le début de l’année 2022, les taux d’intérêt à court terme ont fortement augmenté. Nous sommes aujourd’hui à un point intermédiaire, où les taux à court terme ont augmenté plus fortement que les taux à long terme si bien que la courbe des taux s’est aplatie.

Le Graphique 1 montre la courbe des taux américains au 31 mars 2022 et au 1er janvier 2022. Les bâtonnets de la partie inférieure montrent la différence de taux d’intérêt au premier trimestre 2022 pour les différentes échéances. Nous pouvons observer la forte augmentation des taux à 2 ans (150 points de base) par rapport aux taux à 30 ans, qui n’ont augmenté « que » de 60 points de base.

Vous voulez en savoir plus ? Téléchargez l’article complet ci-dessous.

Un autre indicateur important auquel Jerome Powell, le président de la Fed, prête davantage attention, est la différence entre les taux d’intérêt à 3 mois aujourd’hui et ceux attendus dans 18 mois.